期货持仓要多久才能买到(期货持仓量多少合适)

期货交易的魅力在于其杠杆效应,能够以较小的资金控制较大的合约价值。对于初入期货市场的投资者来说,常常会面临两个关键问题:一是持仓多久才能买到,二是持仓量多少才算合适。这两个问题并非一成不变,而是受到多种因素的影响,需要根据具体的市场情况和个人风险承受能力进行综合考量。将深入探讨这两个问题,帮助投资者更好地理解和运用期货交易。

期货持仓到交易执行的时间

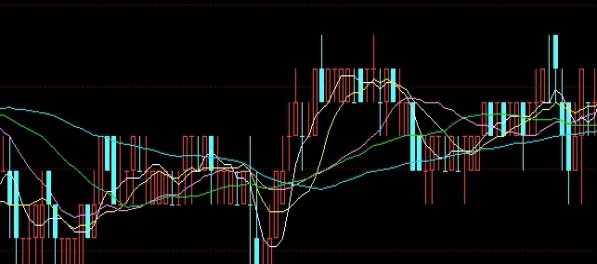

“期货持仓多久才能买到”这个问题实际上包含两层含义。第一层含义是指从你发出交易指令到交易所确认并执行订单所需的时间。第二层含义是指从你建立持仓到最终平仓获利或止损所需的时间。这里我们主要讨论第一层含义,即交易执行的时间。通常情况下,期货交易的执行速度非常快,尤其是在活跃的交易时段。通过电子交易平台,从你点击“买入”或“卖出”按钮到交易所确认并执行订单,通常只需要几毫秒到几秒的时间。这个时间取决于网络速度、交易所的系统处理能力以及市场流动性。流动性好的合约,成交速度更快,流动性差的合约,可能需要更长的时间才能成交,甚至可能无法成交。选择流动性较好的合约进行交易,可以有效提高交易效率。

需要注意的是,在极端行情下,例如突发事件导致市场剧烈波动时,交易执行速度可能会受到影响。交易所可能会采取临时措施,例如暂停交易或限制交易量,以防止市场过度波动。在这种情况下,交易执行时间可能会延长,甚至出现无法成交的情况。在进行期货交易时,需要密切关注市场动态,了解交易所的规则,并做好应对极端情况的准备。

持仓量大小的决定因素

“期货持仓量多少合适”是一个更加复杂的问题,没有绝对的答案。合适的持仓量取决于多个因素,包括你的资金规模、风险承受能力、交易策略以及对市场的判断。一般来说,持仓量不宜过大,否则一旦市场走势与你的预期相反,可能会面临巨大的亏损,甚至爆仓。相反,持仓量过小,即使市场走势与你的预期一致,盈利空间也可能有限。

一个常用的原则是,每次交易的风险敞口不应超过总资金的1%-2%。例如,如果你有10万元的资金,那么每次交易的最大亏损不应超过1000-2000元。根据这个原则,你可以计算出合适的持仓量。还需要考虑到不同期货品种的波动性。波动性较大的品种,持仓量应适当降低;波动性较小的品种,持仓量可以适当提高。确定合适的持仓量需要综合考虑多个因素,并根据实际情况进行调整。

资金管理的重要性

资金管理是期货交易中至关重要的环节。合理的资金管理可以有效控制风险,保护本金,提高盈利的可能性。除了控制单笔交易的风险敞口外,还需要注意总持仓量的控制。总持仓量不宜过大,否则一旦市场出现不利变化,可能会导致整体亏损。还需要定期评估持仓情况,及时止损止盈,避免亏损扩大。良好的资金管理习惯是成为成功期货交易者的关键。

一些常见的资金管理技巧包括:设定止损位、设定止盈位、控制单笔交易的风险敞口、分散投资、定期评估持仓情况等。通过运用这些技巧,可以有效降低交易风险,提高盈利的可能性。需要注意的是,资金管理是一个持续学习和实践的过程,需要不断总结经验教训,并根据实际情况进行调整。

风险承受能力的评估

风险承受能力是指投资者在面临亏损时所能承受的心理和经济压力。不同的投资者风险承受能力不同,因此合适的持仓量也不同。风险承受能力较低的投资者,应选择较小的持仓量,以降低亏损的风险。风险承受能力较高的投资者,可以适当提高持仓量,以追求更高的收益。即使风险承受能力较高,也不应过度冒险,否则可能会面临巨大的亏损。

评估风险承受能力的方法有很多,例如问卷调查、心理测试、历史交易数据分析等。通过评估风险承受能力,可以更好地了解自己的风险偏好,并选择合适的交易策略和持仓量。需要注意的是,风险承受能力并非一成不变,可能会随着年龄、收入、投资经验等因素的变化而变化。需要定期评估风险承受能力,并根据实际情况进行调整。

交易策略与持仓量的关系

不同的交易策略对持仓量的要求也不同。例如,短线交易策略通常需要较高的持仓量,以追求快速的盈利。长线交易策略则通常需要较低的持仓量,以降低风险。趋势跟踪策略通常需要在趋势确认后逐步增加持仓量,并在趋势反转时逐步减少持仓量。震荡交易策略则通常需要在震荡区间的上下沿附近进行交易,并控制持仓量。

选择合适的交易策略需要根据自身的交易风格、风险承受能力以及对市场的判断。在选择交易策略后,需要根据策略的要求确定合适的持仓量。需要注意的是,不同的交易策略风险不同,因此需要根据策略的风险调整资金管理方案。例如,高风险的交易策略需要更严格的止损和更小的持仓量。

期货交易的持仓时间和持仓量是两个密切相关的概念。交易执行时间通常很快,但极端行情下可能会受到影响。合适的持仓量取决于资金规模、风险承受能力、交易策略以及对市场的判断。资金管理是期货交易中至关重要的环节,合理的资金管理可以有效控制风险,保护本金,提高盈利的可能性。风险承受能力评估可以帮助投资者更好地了解自己的风险偏好,并选择合适的交易策略和持仓量。不同的交易策略对持仓量的要求也不同。期货交易需要综合考虑多个因素,并根据实际情况进行调整,才能取得成功。