期权定价模型的应用(期权定价模型是哪一年提出的)

期权定价模型,特别是布莱克-斯科尔斯-默顿模型(Black-Scholes-Merton model,简称BSM模型),自1973年问世以来,彻底改变了金融市场的运作方式。该模型为期权合约的理论定价提供了一个相对简单且易于理解的框架,从而极大地促进了期权市场的繁荣。期权定价模型的应用远不止简单的期权定价,它还扩展到风险管理、公司财务、房地产估值等多个领域。将探讨期权定价模型在不同领域的应用,并分析其局限性。

期权定价模型的核心原理

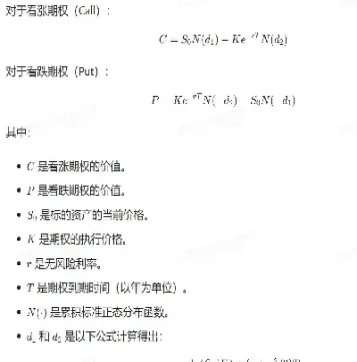

布莱克-斯科尔斯-默顿模型基于一系列假设,例如:标的资产价格服从几何布朗运动、无风险利率恒定、市场无摩擦(无交易成本和税收)、期权为欧式期权(只能在到期日行权)等。该模型的核心思想是利用复制策略,即通过持有标的资产和借入无风险资金的组合,复制期权的回报,从而推导出期权的理论价格。BSM模型的公式如下:

C = S N(d1) - K e^(-rT) N(d2)

其中:

- C:期权价格

- S:标的资产价格

- K:行权价格

- r:无风险利率

- T:到期时间

- N(x):标准正态分布的累积概率

- d1 = [ln(S/K) + (r + σ^2/2)T] / (σ sqrt(T))

- d2 = d1 - σ sqrt(T)

- σ:标的资产价格的波动率

尽管BSM模型存在诸多简化假设,但它提供了一个极具价值的起点,为理解期权定价提供了深刻的洞察力。后来的学者和实践者在此基础上进行了大量的改进和扩展,以适应更复杂的市场环境和期权类型。

期权定价在风险管理中的应用

期权定价模型在风险管理中扮演着至关重要的角色。金融机构可以利用期权定价模型来评估和对冲各种风险敞口。例如:

- Delta对冲:Delta是期权价格对标的资产价格变化的敏感度。通过计算期权的Delta值,交易员可以构建一个Delta中性组合,即该组合对标的资产价格的小幅变动不敏感。这种对冲策略可以有效降低市场风险。

- Gamma对冲:Gamma是Delta对标的资产价格变化的敏感度。Delta对冲只能消除小幅变动带来的风险,当标的资产价格剧烈变动时,Gamma风险就会显现。交易员还需要进行Gamma对冲,以减少Delta对冲的误差。

- Vega风险管理:Vega是期权价格对标的资产波动率变化的敏感度。波动率是期权定价的关键因素,但波动率本身也在不断变化。通过计算Vega值,交易员可以对冲波动率风险。

- VaR (Value at Risk) 计算:期权定价模型可以用于计算包含期权头寸的投资组合的VaR。VaR是一种衡量在给定置信水平下,投资组合可能遭受的最大损失的指标。

通过这些风险管理策略,金融机构可以有效地控制风险,提高盈利能力,并确保金融体系的稳定。

期权定价在公司财务中的应用

期权定价模型不仅适用于金融市场,也广泛应用于公司财务领域。以下是一些常见的应用:

- 实物期权估值:公司在进行投资决策时,常常面临不确定性。传统的净现值(NPV)分析方法可能无法充分反映投资项目的灵活性。实物期权理论将投资机会视为一种期权,公司可以选择延迟、扩大、缩小或放弃投资项目。期权定价模型可以用于评估这些实物期权的价值,从而帮助公司做出更明智的投资决策。例如,公司可能拥有开发一块土地的权利,但市场需求存在不确定性。利用期权定价模型,公司可以评估立即开发、延迟开发或放弃开发的价值,从而选择最优的投资策略。

- 股权激励计划估值:股权激励计划是公司吸引和留住人才的重要手段。期权定价模型可以用于评估授予员工的股票期权的价值。虽然简化的BSM模型可能不太适合期权激励计划(因为员工的期权行权行为与标准欧式期权不同),但它仍然是一个有用的参考。更复杂的模型,如二叉树模型,可以更好地模拟员工的行权行为。

- 可转换债券估值:可转换债券赋予持有人在特定条件下将债券转换成公司股票的权利。期权定价模型可以用于评估这种转换期权的价值,从而确定可转换债券的合理价格。

期权定价在房地产估值中的应用

房地产投资也存在着大量的不确定性,例如土地价格波动、建筑成本变化、市场租金变化等。期权定价模型可以用于评估房地产相关的期权。例如:

- 土地储备估值:房地产开发商通常会储备大量的土地,等待合适的时机进行开发。这种土地储备可以被视为一种期权,开发商可以选择在未来某个时间点开发土地。期权定价模型可以用于评估土地储备的价值,从而帮助开发商制定合理的土地储备策略。

- 可延迟开发项目估值:一些房地产项目可能面临审批延迟、市场需求不确定等问题。开发商可以选择延迟开发项目,等待条件成熟。期权定价模型可以用于评估这种延迟开发的价值,从而帮助开发商做出是否延迟开发的决策。

期权定价模型的局限性

尽管期权定价模型在金融和经济领域有着广泛的应用,但它也存在一些局限性:

- 假设的简化:BSM模型基于一系列简化假设,例如市场无摩擦、标的资产价格服从几何布朗运动等。这些假设在现实中往往并不成立。例如,交易成本和税收会影响期权的价格,而标的资产价格可能存在跳跃和肥尾现象。

- 波动率的估计:波动率是期权定价的关键输入变量,但波动率本身是难以准确估计的。历史波动率只能反映过去的波动情况,而隐含波动率则反映了市场对未来波动率的预期,但隐含波动率也可能受到市场情绪的影响。

- 模型风险:期权定价模型本身就存在风险。不同的模型可能会得出不同的价格,而模型的选择本身就存在主观性。

在使用期权定价模型时,需要谨慎对待,并充分认识其局限性。应该结合实际情况,选择合适的模型,并对模型的输出进行合理的评估。

未来展望

期权定价模型的发展仍在继续。随着金融市场的不断发展和创新,新的期权类型和交易策略不断涌现。未来的研究方向可能包括:

- 开发更复杂的期权定价模型:例如,考虑跳跃扩散过程、随机波动率模型等,以更真实地反映市场情况。

- 将机器学习技术应用于期权定价:利用机器学习算法,可以从海量数据中学习期权定价的规律,并提高预测的准确性。

- 研究期权定价模型的行为金融学效应:例如,研究投资者心理偏差对期权定价的影响。

总而言之,期权定价模型是金融理论的重要组成部分,其应用范围广泛,影响深远。虽然存在局限性,但它仍然是理解和管理风险的重要工具。随着技术的不断发展,期权定价模型将继续演进,并在金融市场中发挥更重要的作用。