金融期货期权分析(金融期权期货远期掉期的区别)

金融市场衍生品种类繁多,其中期货、期权、远期和掉期是最为常见的几种。理解它们之间的区别和特性,对于投资者和风险管理者至关重要。将对这几种金融衍生品进行分析,重点阐述其区别。

期货合约的特性

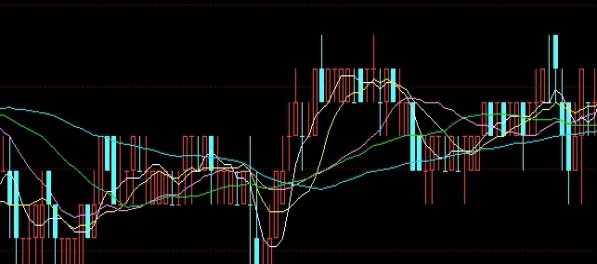

期货合约是一种标准化的合约,约定在未来的特定日期(交割日)以特定价格买卖特定数量的标的资产。期货合约在交易所进行交易,具有高度的流动性和透明度。买方有义务在交割日以约定价格买入标的资产,卖方则有义务卖出。期货合约通常用于对冲风险、投机和套利。例如,一家航空公司可以通过购买航空燃油期货来对冲未来燃油价格上涨的风险。期货价格的波动反映了市场对未来标的资产价格的预期。

期货合约的标准化体现在合约规模、交割月份、交割地点等方面。这种标准化使得期货合约可以在交易所进行集中交易,提高了交易效率和流动性。期货合约采用保证金制度,投资者只需缴纳合约价值的一小部分作为保证金即可参与交易,从而放大了收益和风险。每日结算制度也是期货合约的重要特点,每天交易结束后,交易所会对所有合约进行结算,盈亏会直接计入投资者的账户。

期权合约的特性

期权合约赋予买方在未来特定日期(到期日)以特定价格(行权价格)买入(看涨期权)或卖出(看跌期权)标的资产的权利,但并非义务。卖方则有义务在买方行权时履行合约。期权合约的买方需要支付期权费给卖方,作为获得这种权利的代价。期权合约同样可以在交易所交易,也可以通过场外交易进行定制。

期权合约的优势在于其灵活性。投资者可以通过期权合约构建各种复杂的交易策略,以适应不同的市场环境和风险偏好。例如,投资者可以购买保护性看跌期权来对冲股票下跌的风险,也可以通过备兑看涨期权来增加收益。期权合约的价值受到多种因素的影响,包括标的资产价格、行权价格、到期时间、波动率和利率等。期权定价模型(如Black-Scholes模型)被广泛用于评估期权合约的价值。

远期合约的特性

远期合约是一种非标准化的协议,约定在未来的特定日期以特定价格买卖特定数量的标的资产。与期货合约不同,远期合约通常在场外交易(OTC)进行,交易双方可以根据自身需求定制合约条款。远期合约的交割方式可以是实物交割,也可以是现金结算。远期合约主要用于对冲风险,例如,一家进出口公司可以通过签订远期外汇合约来锁定未来的汇率。

远期合约的缺点在于其流动性较低,且存在信用风险。由于远期合约是非标准化的,因此难以在市场上转让。如果交易对手方违约,另一方可能会遭受损失。为了降低信用风险,交易双方通常会要求对方提供担保或使用信用衍生品。远期合约的价格通常由即期价格加上持有成本(包括利息、仓储费用等)减去便利收益(如股息)来确定。

掉期合约的特性

掉期合约是一种协议,约定在未来的一段时间内,交易双方按照约定的规则交换现金流。最常见的掉期合约包括利率掉期和货币掉期。利率掉期是指交易双方交换不同利率的现金流,例如,固定利率和浮动利率。货币掉期是指交易双方交换不同货币的现金流,例如,美元和欧元。掉期合约通常在场外交易进行,用于对冲风险、管理资产负债和进行套利。

掉期合约的优势在于其灵活性和长期性。投资者可以通过掉期合约管理长期的利率风险或汇率风险。例如,一家公司可以通过签订利率掉期合约将浮动利率债务转换为固定利率债务,从而降低利率波动带来的不确定性。掉期合约的定价通常基于即期利率曲线和预期汇率。由于掉期合约涉及长期的现金流交换,因此信用风险管理至关重要。

期货、期权、远期和掉期的主要区别

总结来说,期货、期权、远期和掉期在交易场所、标准化程度、义务和权利、流动性、信用风险等方面存在显著差异。期货合约和期权合约在交易所交易,具有高度的标准化和流动性,但期权赋予买方权利而非义务。远期合约和掉期合约在场外交易,具有高度的灵活性,但流动性较低,且存在信用风险。下表总结了它们的主要区别:

| 特性 | 期货合约 | 期权合约 | 远期合约 | 掉期合约 |

| -------- | ----------- | ----------- | ----------- | ----------- |

| 交易场所 | 交易所 | 交易所/场外 | 场外 | 场外 |

| 标准化程度 | 高 | 较高 | 低 | 低 |

| 义务/权利 | 双方均有义务 | 买方有权利 | 双方均有义务 | 双方均有义务 |

| 流动性 | 高 | 较高 | 低 | 低 |

| 信用风险 | 低 | 低 | 高 | 高 |

选择合适的衍生品工具

选择合适的金融衍生品工具取决于投资者的具体需求和风险偏好。如果投资者需要对冲短期风险,且希望获得较高的流动性,期货合约可能是一个不错的选择。如果投资者希望获得更大的灵活性,并愿意支付期权费,期权合约可能更适合。如果投资者需要对冲长期风险,且可以接受较低的流动性和较高的信用风险,远期合约或掉期合约可能是一个可行的选择。在进行衍生品交易之前,投资者应充分了解相关风险,并根据自身情况制定合理的交易策略。