股票期权定价模型是什么(股票期权定价模型是什么意思)

股票期权定价模型是一种数学模型,用于估算股票期权(包括看涨期权和看跌期权)的理论价值。这些模型考虑了多个影响期权价值的因素,例如标的资产(股票)的价格、期权的行权价格、到期时间、波动率、无风险利率和股息收益率。通过合理的模型,投资者可以比较期权的市场价格与模型预测的理论价格,从而评估期权是被高估还是低估,并制定相应的交易策略。期权定价模型在金融市场中扮演着至关重要的角色,帮助投资者进行风险管理、投资组合构建和套利交易。

期权定价模型的重要性

期权定价模型的重要性体现在多个方面。它们为期权交易提供了一个理论基础。没有模型,评估期权价格的风险和回报将变得非常困难。模型提供了一个框架,让交易者可以理解不同因素如何影响期权价值,并做出更明智的交易决策。期权定价模型有助于风险管理。通过了解期权价值对不同因素的敏感性(例如,波动率、到期时间),交易者可以更好地控制和管理期权投资组合的风险。期权定价模型是复杂金融产品定价的基础。许多金融衍生品,如结构化票据和信用衍生品,都依赖于期权定价的概念。对这些模型有深刻的理解,对于理解和评估这些复杂的金融产品至关重要。期权定价模型促进了市场的效率。当交易者能够准确地评估期权的价格时,他们更有可能利用市场上的定价偏差,从而使市场价格更接近其内在价值,最终提高市场的整体效率。

布莱克-斯科尔斯模型 (Black-Scholes Model)

布莱克-斯科尔斯模型(Black-Scholes Model,BSM)是最经典和广泛使用的期权定价模型之一。它由费希尔·布莱克和迈伦·斯科尔斯于1973年提出,并荣获1997年诺贝尔经济学奖。该模型基于以下假设:标的资产价格遵循几何布朗运动;市场是无摩擦的(没有交易成本和税收);可以无限制地进行卖空;没有无风险套利机会;在期权有效期内,无风险利率是恒定的;标的资产不支付股息(最初的版本)。在这些假设下,BSM导出了一个偏微分方程,该方程的解给出了欧式看涨期权和看跌期权的理论价格。BSM的公式相对简单,易于计算,使其成为期权交易员的首选工具。尽管BSM存在一些局限性,例如假设恒定波动率和不考虑股息,但它仍然是现代期权定价理论的基石,并为后续更复杂的模型奠定了基础。

二项式期权定价模型 (Binomial Option Pricing Model)

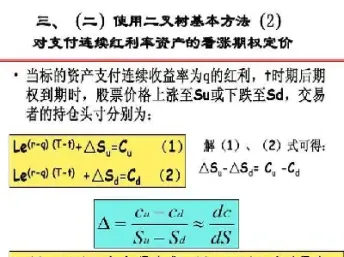

二项式期权定价模型(Binomial Option Pricing Model)是另一种常用的期权定价方法。与BSM不同,二项式模型采用离散时间的方法,将期权有效期内的标的资产价格变化简化为一系列的向上或向下移动。在每一个时间节点,标的资产价格都有两种可能的结果:要么上升到一定比例,要么下降到一定比例。通过构建一个无风险的投资组合,该模型可以推导出期权的理论价格。二项式模型的主要优点是它能够处理美式期权,因为它可以评估期权在每个时间节点的提前行权价值。二项式模型也更灵活,可以更容易地处理股息和其他复杂的期权条款。虽然二项式模型的计算复杂度比BSM更高,但它在实际应用中仍然非常受欢迎,特别是在需要处理美式期权和需要更灵活的模型假设的情况下。

模型局限性和现实考量

尽管期权定价模型为期权交易提供了有价值的工具,但它们也存在一些局限性,需要交易者在实际应用中加以考虑。模型依赖于一些理想化的假设,例如市场无摩擦、恒定波动率和无风险套利机会。在现实世界中,这些假设往往并不成立。交易成本、税收、波动率的变化和套利机会的存在都会影响期权的价格。模型的准确性取决于输入参数的准确性。例如,波动率是一个至关重要的输入参数,但它很难准确预测。历史波动率和隐含波动率是常用的估计方法,但都存在一定的局限性。模型可能无法捕捉到市场的所有复杂性。例如,市场情绪、信息不对称和交易者的行为模式都可能影响期权的价格,而这些因素很难在模型中进行量化。交易者在使用期权定价模型时,需要结合自身的经验和判断,并对模型的结果保持谨慎的态度。应当进行敏感性分析,了解不同输入参数变化对期权价格的影响。

波动率的挑战

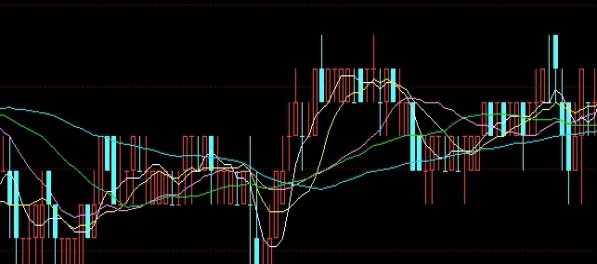

波动率是期权定价模型中最关键,同时也最具挑战性的输入参数。波动率反映了标的资产价格在一定时期内的波动程度。高波动率意味着价格波动更加剧烈,期权价格也更高,因为期权持有者有更大的机会从价格波动中获利。波动率本身是不可观测的,需要通过历史数据或者市场信息进行估计。历史波动率是根据过去一段时间内的标的资产价格波动计算出来的,但它并不能保证未来的波动率也会保持在相同的水平。隐含波动率是由期权的市场价格反推出来的,它反映了市场参与者对未来波动率的预期。通常情况下,交易者会使用“波动率微笑”或“波动率曲面”来表示不同行权价格和到期时间的期权的隐含波动率。这些波动率曲线反映了市场对不同期权的风险偏好。波动率的估计和预测是期权定价中的一个复杂而重要的环节,需要交易者具备丰富的经验和深刻的市场理解。

模型选择和应用

选择合适的期权定价模型对于准确评估期权价值至关重要。对于欧式期权且标的资产不支付股息的情况,布莱克-斯科尔斯模型通常是一个不错的选择,因为它计算简单且应用广泛。对于美式期权或标的资产支付股息的情况,二项式期权定价模型可能更适合,因为它能够处理提前行权和股息的影响。在实际应用中,交易者通常会结合使用多种模型,并根据特定情况进行调整。例如,他们可能会使用蒙特卡洛模拟方法来处理更复杂的期权合约或更复杂的市场情景。交易者还需要关注模型的假设条件,并评估这些假设是否适用于当前的市场环境。期权定价模型只是一个工具,而不是万能的解决方案。交易者需要结合自身的经验、判断和对市场行情的理解,才能做出明智的交易决策。 通过对期权定价模型的深入理解和灵活运用,投资者可以更好地评估期权价值,管理风险,并制定有效的投资策略。