股指期货交易主要用于对冲什么风险(股指期货可以对冲什么风险)

在复杂的金融市场中,风险管理是投资者和机构永恒的课题。股指期货作为一种重要的金融衍生品,其核心功能之一便是提供高效的风险对冲工具。它允许市场参与者在不直接买卖股票现货的情况下,对冲其股票投资组合所面临的各种市场风险,从而保护资产价值,锁定投资收益,或优化资金配置。简单来说,股指期货交易主要用于对冲股票市场波动带来的不确定性,是现代投资组合管理中不可或缺的一环。

对冲系统性风险(市场风险)

系统性风险,又称市场风险,是指由宏观经济、、社会等因素变化引起的,影响整个市场或绝大多数资产价格波动的风险。这种风险无法通过多元化投资来完全消除,因为无论投资者的组合多么分散,都难以避免整体市场下跌对其价值造成的冲击。例如,经济衰退、通货膨胀、利率上升或重大政策变动等,都可能导致股市普遍下挫。

股指期货是应对系统性风险的有效工具。当投资者预期市场可能面临回调或下跌,但又不愿出售其持有的股票组合(可能因为交易成本、税收考量、或对长期价值的信心),他们可以选择卖出股指期货合约。卖出股指期货相当于建立了一个与市场指数走势相反的头寸。如果市场如预期般下跌,股票组合的价值会下降,但股指期货空头头寸将获得盈利,这笔盈利可以部分或全部抵消股票组合的损失,从而实现对冲效果。这种策略使得投资者能够在不改变其股票持仓的情况下,有效规避市场整体下跌的风险。

对冲股票多头头寸的临时性风险(持仓保护)

许多投资者,特别是长期投资者,可能对他们所持有的股票组合抱有坚定的长期乐观信念。在投资过程中,市场短期内可能会出现剧烈波动或临时性回调。在这种情况下,投资者面临一个两难选择:是暂时卖出股票以规避短期风险,但可能错过随后的反弹,并承担较高的交易成本和税负;还是持有不动,承受短期损失。

股指期货提供了一个优雅的解决方案。投资者可以通过卖出股指期货合约来对冲其现有股票多头头寸的短期风险。这就像为股票组合购买了一份“短期保险”。如果市场在短期内下跌,股指期货的空头盈利将弥补股票组合的账面损失。一旦短期风险过去,或者市场走势明朗,投资者可以平仓股指期货,恢复其股票组合的完全市场敞口,而无需实际买卖股票。这种方法不仅灵活高效,而且避免了因频繁交易股票而产生的交易成本和潜在的税务问题,有效地保护了投资者的长期持仓。

对冲未来投资组合的建仓成本风险(现金流部署)

机构投资者,如养老基金、保险公司或共同基金,通常会定期收到大量资金,需要将其配置到股票市场。在资金尚未完全到位或尚未决定具体买入哪些股票时,这些机构面临一个风险:如果市场在此期间大幅上涨,他们未来买入股票的成本将更高,从而降低了投资收益率。这被称为“未来建仓成本风险”。

为了应对这种风险,机构投资者可以提前买入股指期货合约。通过买入股指期货,他们相当于在一个较低的成本水平上“锁定”了未来的市场敞口。如果市场在未来资金到位前上涨,股指期货的多头头寸将获得盈利,这笔盈利可以抵消未来以更高价格购买实体股票的额外成本。反之,如果市场下跌,虽然期货头寸可能出现亏损,但机构可以用更低的价格买入股票,最终实现的综合成本可能与预期相符。这种策略有效地平滑了投资的平均成本,确保了资金能够按照既定策略有效部署,尤其适用于需要进行大规模、分阶段投资的机构。

对冲资产配置调整中的冲击成本和流动性风险

对于管理着数十亿甚至上百亿美元的超大型机构投资者而言,对其股票组合进行大规模的资产配置调整(例如,从股票转向债券,或在不同市场之间进行转换)或再平衡,往往面临巨大的挑战。直接买卖大量的个股不仅耗时耗力,而且由于交易量巨大,可能会对市场价格产生显著冲击(即“冲击成本”),导致实际交易价格偏离理想价格,从而损失一部分潜在收益。某些个股或市场的流动性可能不足以支撑如此大规模的交易。

股指期货为这些机构提供了高效且低冲击的解决方案。由于股指期货市场通常具有极高的流动性,机构可以通过买卖股指期货合约来迅速调整其股票敞口,而无需在现货市场进行大量的个股交易。例如,如果一个基金经理需要迅速降低其股票风险敞口,他可以在几秒钟内卖出大量的股指期货合约,而不是花费数天甚至数周去逐步抛售数千只股票。这种灵活性和效率大大降低了交易成本和市场冲击,使得机构能够更敏捷地响应市场变化和投资策略调整。

对冲跨市场、跨资产组合的基差风险

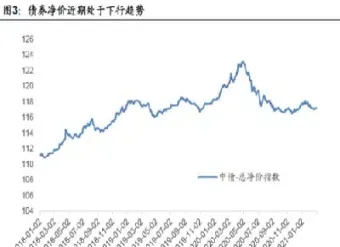

虽然股指期货主要用于对冲股票市场的系统性风险,但它在更广阔的金融衍生品领域中,也常被用于管理与现货市场之间的“基差风险”。基差是指股指期货价格与标的指数现货价格之间的差异。在理论上,随着合约到期日的临近,基差会趋近于零。在实际交易中,基差可能会波动,这为一些套利者和市场参与者带来了风险或机会。

对于进行期现套利的投资者而言,基差的波动是其主要风险来源。他们通过在期货和现货市场建立相反的头寸来从基差的偏离中获利。而对于非套利者,如果他们利用股指期货对冲,也需要考虑基差波动对对冲效果的影响。例如,如果投资者卖出股指期货对冲其股票组合,但到期时基差意外扩大(期货价格相对现货价格下跌更多),那么他们的对冲效果可能会更好;反之,如果基差收窄,对冲效果可能不如预期。理解和管理基差波动,也是股指期货交易中一个重要的风险管理维度,尤其对于那些