我国场内期货与期权品种(同品种期货与期权关系)

在我国蓬勃发展的金融市场中,场内期货与期权作为重要的衍生工具,扮演着不可或缺的角色。它们不仅为实体经济提供了风险管理和价格发现的有效工具,也为各类投资者创造了多样化的投资和套利机会。尤为值得关注的是,许多期权品种以其同品种的期货合约作为标的资产,形成了紧密的共生关系,这种“同品种期货与期权”的组合,不仅深刻影响着市场的定价机制,也极大地丰富了市场参与者的策略选择。将深入探讨我国场内同品种期货与期权的市场现状、核心关联、功能定位以及未来发展趋势。

中国场内衍生品市场的演进与现状

我国的场内衍生品市场起步较晚,但发展迅速。自1990年代初期推出商品期货以来,市场规模不断扩大,品种日益丰富。进入21世纪,特别是近十年来,随着金融市场深化改革和对外开放的推进,期权品种的上市步伐显著加快。从最初的商品期货期权(如豆粕期权),到金融期权(如沪深300股指期权,50ETF期权),再到更多商品期货期权(如铜、天然橡胶、铁矿石、原油等),我国已逐步构建起一个涵盖农产品、金属、能源、化工以及金融资产等多个领域的现代化衍生品市场体系。

目前,我国拥有上海期货交易所(SHFE)、大连商品交易所(DCE)、郑州商品交易所(ZCE)、中国金融期货交易所(CFFEX)和上海国际能源交易中心(INE)五家主要衍生品交易场所。这些交易所持续推出符合市场需求的期货与期权品种,并通过完善交易规则、加强风险管理、深化投资者教育等措施,不断提升市场的广度和深度。其中,大量的商品期权均以其对应的商品期货合约作为标的,形成了独特的“同品种”衍生品生态,这使得期货价格成为期权定价的重要基石,也让两者之间的联动更为紧密。

同品种期货与期权的核心关联:定价、对冲与策略

同品种期货与期权之所以能形成共生关系,其核心在于两者在定价机制、风险对冲和交易策略上的紧密联系。

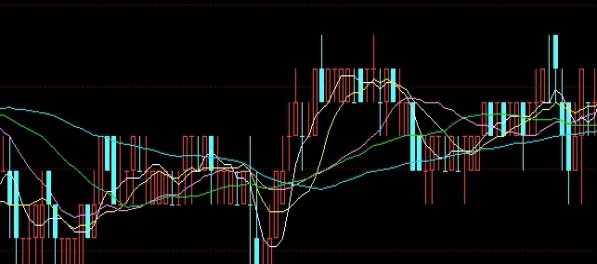

首先是定价机制的联动。对于以期货合约为标的的期权而言,期货价格直接决定了该期权内在价值的基础,并作为未来标的资产价格的预期,深度影响期权的时间价值。期权定价模型(如Black-Scholes-Merton模型)中的标的资产价格参数,对于商品期权通常直接采用其对应的期货价格。期货与期权之间存在着经典的“看涨-看跌平价关系”(Put-Call Parity),这种关系在无套利市场中必须成立,从而确保两者价格的协调一致。任何偏离平价关系的情况,都可能引发套利交易,进而促使价格向均衡回归。

其次是风险对冲的互补。期货为市场参与者提供了直接的风险敞口管理工具,通过买卖期货合约来锁定未来特定时间的价格。期货合约的对冲是线性的,即收益和亏损都随价格波动而线性变化。期权则提供了非线性的风险管理工具,买方支付权利金后拥有在未来行使权利的选项,但无义务,最大亏损限于权利金;卖方收取权利金,但承担义务。这种非对称性使得期权在特定市场环境下(如需要保护现有期货头寸,或在不确定方向但预期波动性较大时)具有独特的优势。投资者可以利用同品种期货与期权构建更为精细的风险管理策略,例如,持有期货多头头寸的同时买入看跌期权进行“保险”,或持有期货空头头寸的同时买入看涨期权规避价格上涨风险。

再者是交易策略的丰富。同品种期货与期权的结合,使得投资者能够构建出各种复杂的组合策略,以适应不同的市场预期。例如,通过买入或卖出不同行权价和到期日的期权,结合或不结合期货合约,可以构建出跨式套利、勒式套利、蝶式套利、垂直价差等多种策略,以捕捉市场波动率、方向性预期或时间价值衰减带来的收益。这些策略极大地提升了市场效率和灵活性,满足了不同风险偏好和交易目标投资者的需求。

多样化的同品种期货与期权品种概览

我国场内同品种期货与期权已涵盖多个重要领域,形成了较为完善的产品体系:

在商品领域,大连商品交易所率先推出了豆粕、玉米、铁矿石等期货期权,郑州商品交易所则有白糖、棉花、菜粕、PTA等期货期权,上海期货交易所及上海国际能源交易中心上市了铜、黄金、天然橡胶、燃料油、原油、沥青、铝、锌、铅、镍、锡、不锈钢、螺纹钢、热轧卷板等期货期权。这些期权的标的均为其对应的期货合约。例如,豆粕期货期权即以豆粕期货MD为标的,投资者买卖的是未来交割豆粕期货合约的权利。这些品种覆盖了农产品、金属、能源和化工等我国国民经济的重要支柱产业,为相关产业链企业提供了精细化的风险对冲工具。

在金融领域,中国金融期货交易所推出了沪深300股指期权,其标的为沪深300指数,但与沪深300股指期货密切相关。虽然股指期权并非直接以股指期货为标的,但两者共同构成了对A股市场大盘风险进行管理和交易的核心工具。股指期货提供了直接的指数敞口,而股指期权则提供了非线性的风险保护和收益增强策略。两者在机构投资者的投资组合管理、长期资产配置和短期风险对冲中发挥着协同作用。上海证券交易所和深圳证券交易所也分别推出了上证50ETF期权和深证100ETF期权,它们虽然是以ETF为标的,但ETF本身又与底层的股票指数和一篮子股票紧密挂钩,也体现了衍生品之间深层次的关联性。

双刃剑下的市场功能:风险管理与价格发现

同品种期货与期权的共生关系赋予了市场更强大的功能,主要体现在风险管理和价格发现两个方面,但同时也要警惕其可能带来的风险。

在风险管理方面,同品种期货与期权为企业和投资者提供了多层次、多维度的工具组合。实体企业可以通过卖出期货锁定产品销售价格或买入期货锁定原料采购成本。在此基础上,