股指期货交割日(股指期货交割日2025)

股指期货交割日,作为股指期货合约生命的终点,在整个市场中扮演着至关重要的角色。它是多空双方最终清算、履行合约义务的日子,直接关系到投资者的盈亏结算。理解股指期货交割日的含义、影响以及运作机制,对于参与股指期货交易至关重要。将聚焦2025年的股指期货交割日,深入探讨其各个方面。虽然具体日期需要根据交易所的公告来确定,但我们可以提前了解交割日的通用规则和可能的影响,为未来的交易做好准备。

股指期货交割日的基本概念

股指期货交割日是指股指期货合约到期后,买卖双方按照合约约定以现金或实物交割方式履行合约义务的日期。由于国内股指期货采用现金交割,因此交割日实际上是根据交割结算价对未平仓合约进行最终盈亏结算的日子。在交割日之后,该合约即宣告到期,不再具有交易价值。交易所会对所有未平仓的合约进行结算,将盈利的账户划入盈利,亏损的账户扣除亏损。

需要注意的是,股指期货并非一定要等到交割日才进行结算。大多数投资者会在到期日之前选择平仓操作,即反向交易以抵消原有头寸,从而避免实际的交割结算。只有少数投机者或套保者才会选择持有合约至交割日。

股指期货交割日的确定方式及时间安排

股指期货交割日的确定通常由交易所规则规定。在中国,股指期货的交割日一般为合约月份的第三个周五。如果该周五为法定节假日,则顺延至下一个交易日。例如,2025年6月合约的交割日通常为2025年6月的第三个周五,除非该日为节假日,否则不会改变。具体的交割日信息需要以交易所的正式公告为准,投资者应密切关注交易所发布的最新信息。

在交割日当天,交易所会根据一定的规则计算交割结算价,作为结算的依据。结算价的计算方法通常是取交割日标的指数的某段时间内的算术平均价格。例如,沪深300指数股指期货的交割结算价可能是交割日下午收盘前某一段时间内(例如最后两小时)的沪深300指数的算术平均价格。结算价的准确性至关重要,因为它直接影响到投资者的盈亏。

股指期货交割日对市场的影响

股指期货交割日会对现货市场和期货市场产生一定的影响。具体影响包括:

-

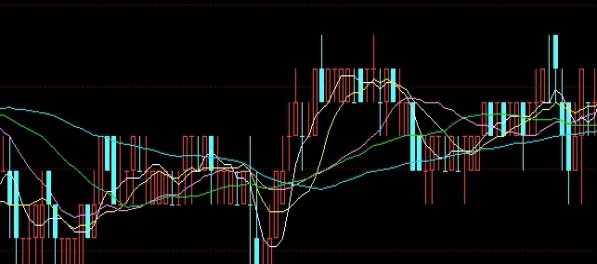

期现联动效应: 在交割日临近时,由于交割结算价与现货指数紧密相关,期货价格会趋于向现货价格靠拢。这种期现联动效应可能导致现货市场出现波动,尤其是在交割日下午临近收盘时,为了使期货价格更接近现货价格,可能会出现一些套利交易或者操纵价格的行为。

- 成交量放大: 临近交割日,投资者为了避免交割或者进行移仓换月操作,会增加交易频率,导致成交量放大。

- 资金流动: 交割结算完成后,资金会重新分配,盈利的账户资金增加,亏损的账户资金减少。这些资金可能会重新进入市场,也可能流出市场,从而对市场产生一定的影响。

- 跨期价差波动: 临近交割日,不同月份合约的价差可能会出现较大波动,这是因为投资者在进行移仓换月操作时,会对不同月份的合约进行调整,导致价差波动。

虽然交割日会对市场产生一定的影响,但这种影响通常是短暂的,不会改变市场的长期趋势。

迎接2025年股指期货交割日的策略

为了在2025年的股指期货交割日做好准备,投资者应该采取以下策略:

-

密切关注交易所公告: 及时了解交易所发布的关于交割日的具体时间安排、结算价计算方法等信息,确保掌握第一手资料。

- 控制仓位: 避免过度交易,控制仓位,尤其是在临近交割日时,更要谨慎操作,避免因市场波动而遭受损失。

- 注意移仓换月: 如果投资者持有即将到期的合约,应该提前进行移仓换月操作,将头寸转移到远期合约上,避免交割日的风险。

- 关注期现联动: 密切关注现货市场和期货市场的联动效应,了解两者之间的关系,以便更好地把握市场机会。

- 合理运用套利策略: 如果投资者具备一定的专业知识和经验,可以尝试运用套利策略,利用期现价差进行套利交易,获取收益。但需要注意的是,套利交易也存在一定的风险,需要谨慎操作。

股指期货交割日的风险管理

股指期货交割日虽然提供了一些交易机会,但也伴随着风险。投资者需要注意以下风险管理:

-

价格波动风险: 临近交割日,市场波动性可能增加,投资者需要做好风险管理,设置止损点,避免因价格剧烈波动而遭受重大损失。

- 流动性风险: 在交割日当天,一些合约的流动性可能会降低,投资者需要注意流动性风险,避免因无法及时平仓而导致损失。

- 交割结算风险: 投资者需要确保账户资金充足,以便顺利完成交割结算,避免因资金不足而导致违约。

对2025年股指期货市场展望

对于2025年的股指期货市场,投资者可以保持一定的乐观预期。中国经济的持续发展、资本市场的不断完善、以及投资者参与度的提高,都将为股指期货市场带来新的发展机遇。全球经济形势的不确定性、地缘风险、以及市场监管政策的变化,也可能对股指期货市场产生一定的影响。投资者需要保持谨慎,根据自身风险承受能力,制定合理的投资策略,才能在股指期货市场中获得长期稳定的收益。同时也要关注科技发展,例如人工智能对金融交易的影响,可能会在未来几年逐渐显现。