焦煤期货是哪个交易所(期货焦煤是什么煤)

在瞬息万变的全球大宗商品市场中,能源和原材料扮演着至关重要的角色。焦煤,作为炼钢工业不可或缺的“黑色黄金”,其价格波动牵动着整个钢铁产业链的神经。为了有效管理这种价格风险,并为市场提供公开、透明的定价机制,焦煤期货应运而生。对于有意了解或参与这一市场的投资者和产业人士而言,首先需要明确两个核心问题:焦煤期货究竟在哪个交易所进行交易?以及,期货合约所代表的“焦煤”具体指的是哪一类煤炭?将深入探讨这两个问题,并剖析焦煤期货的市场功能、影响因素及参与策略。

焦煤期货,顾名思义,是以焦煤为标的物的标准化远期合约。它允许买卖双方在未来某个特定时间,按照约定的价格和数量进行焦煤的交割。这种金融工具的出现,极大地提升了产业链各环节对冲风险的能力,并为整个市场提供了重要的价格参考。

焦煤期货的交易平台:大连商品交易所

在中国乃至全球,焦煤期货的权威交易平台是大连商品交易所(Dalian Commodity Exchange, DCE)。大连商品交易所成立于1993年,是中国东北地区唯一的期货交易所,也是全球最重要的农产品、工业品和能源期货市场之一。焦煤期货合约(合约代码:JM)于2011年3月22日在大连商品交易所正式挂牌交易,自此开启了中国焦煤市场风险管理的新篇章。

选择大连商品交易所作为焦煤期货的交易平台,是基于其在商品期货领域的深厚积累和其独特的区位优势。大连地处东北亚经济圈中心,是中国重要的港口城市和物流枢纽,与煤炭主产区(如山西、内蒙古)和主要消费地(如河北、山东的钢铁企业)联系紧密,这为焦煤的交割提供了便利条件。DCE作为中国首批设立的四家期货交易所之一,拥有成熟的交易系统、严格的风险管理制度和完善的监管体系,为焦煤期货的平稳运行奠定了坚实基础。

在大连商品交易所,焦煤期货的交易时间、交易单位、最小变动价位、涨跌停板幅度、保证金比例以及交割制度等均有明确规定。这些标准化合约的设计,确保了交易的公平性和效率性。焦煤期货的上市,不仅为国内外的煤炭生产商、贸易商、钢铁企业、焦化企业等提供了有效的套期保值工具,也吸引了大量机构投资者和个人投资者参与投机交易,共同构成了活跃的市场生态。其价格发现功能日益显著,成为全球焦煤价格的重要风向标之一。

期货焦煤的本质:“黑色黄金”——炼钢用主焦煤

当我们谈论期货焦煤时,它所指的并非所有类型的煤炭,而是特指炼焦用煤,尤其是主焦煤及其它优质焦煤。焦煤,顾名思义,是用于生产焦炭的煤。焦炭在现代工业中有着举足轻重的地位,尤其在钢铁冶炼过程中,它是高炉炼铁不可替代的还原剂、骨架和热源。

与发电用的动力煤(发热量高是主要指标)不同,焦煤的核心价值在于其独特的结焦性能。焦煤在隔绝空气的条件下加热到950-1050℃,可以发生塑性软化、熔融、粘结、固化,最终形成具有高强度、高孔隙率、低硫、低灰分等优良性能的焦炭。这种性能被称为“结焦性”。焦煤的质量好坏,直接决定了其生产焦炭的质量,进而影响到高炉炼铁的效率和成本。

大连商品交易所的焦煤期货,其交割标准严格参照国家及行业标准,对焦煤的各项理化指标有着详细规定。主要的质量指标包括:

- 挥发分:反映煤炭热解产气量,对结焦性有重要影响。

- 灰分:煤炭燃烧后残留的无机物,灰分过高会增加焦炭成本和高炉负担。

- 硫分:煤炭中的硫元素含量,硫分过高会导致钢铁性能脆化,是严格限制的有害杂质。

- 粘结指数(G值):反映煤炭在加热过程中生成胶质体的能力,是衡量结焦性的关键指标。

- 胶质层厚度(Y值):反映煤炭塑性变形的范围,Y值越大,结焦性能越好。

- 发热量:虽然不是主要指标,但也是衡量煤炭热值的重要数据。

通常,期货合约所代表的焦煤品质要求较高,旨在确保交割物的通用性和市场认可度。期货焦煤代表的是钢铁工业生产中不可或缺的高品质炼焦用煤,是名副其实的“黑色黄金”。

焦煤期货的市场功能与价值

焦煤期货的出现,不仅仅是提供了一个交易场所,更在于其所发挥的多重市场功能和深远价值,对整个产业链乃至宏观经济都产生了积极影响。

焦煤期货具有显著的价格发现功能。在期货市场上,无数买卖双方基于对未来供需、成本、政策等因素的预期进行交易,形成了一个连续、公开、透明的价格体系。这个价格能够及时、真实地反映焦煤的未来价值,为煤炭生产企业、焦化企业、钢厂以及贸易商提供了重要的价格参考,帮助它们制定生产计划、采购策略和销售策略。相比于点对点的谈判,期货市场的价格更具公信力和效率。

焦煤期货是重要的套期保值工具。对于面临焦煤价格波动风险的产业链企业而言,期货市场提供了一个有效的风险管理平台。例如,钢厂可以通过买入焦煤期货合约来锁定未来采购成本,避免因焦煤价格上涨而侵蚀利润;煤矿或焦化企业则可以通过卖出焦煤期货合约来锁定未来销售收入,防止因价格下跌而遭受损失。这种“现货+期货”的组合操作,能够有效规避市场价格波动带来的不确定性,稳定企业经营。

焦煤期货还有助于优化资源配置。期货价格信号能够引导社会资源流向更有效率的环节。当焦煤价格上涨时,可能会刺激煤矿增加产能投资;当价格下跌时,则可能促使部分高成本矿井减产或退出。这种市场机制有助于提高整个产业链的运行效率,促进资源的合理配置。

焦煤期货的活跃交易增强了中国在全球焦煤市场的话语权。大连商品交易所的焦煤期货价格,已经成为国际市场关注的重要指标之一。通过国内期货市场形成具有国际影响力的价格,有助于提升中国在全球大宗商品定价体系中的地位,更好地服务国家战略。

影响焦煤期货价格的关键因素

焦煤期货价格的波动是多种复杂因素综合作用的结果,既有宏观经济层面的影响,也有行业供需基本面的驱动,以及政策和市场情绪的扰动。理解这些关键因素对于预测价格走势和制定交易策略至关重要。

1. 上游供应: 焦煤的供应端主要受煤矿产能、开工率、安全环保政策、进口政策以及运输等因素影响。中国是全球最大的焦煤生产国和消费国,国内煤矿的产量波动,如因安全检查、环保限产、资源枯竭等导致的供应收缩,将直接推高焦煤价格。同时,国际焦煤市场,特别是澳大利亚、蒙古等主要出口国的供应情况和中国的进口政策(如对澳煤的进口限制或放开),也会对国内焦煤价格产生显著影响。

2. 下游需求: 焦煤的主要下游是焦炭,而焦炭主要用于钢铁生产。钢铁行业的景气度是影响焦煤需求的最核心因素。宏观经济走势、房地产和基础设施建设投资、汽车和家电等用钢行业的表现,都会传导至钢铁产量和高炉开工率,进而影响对焦煤的需求。钢厂的库存水平也是衡量短期需求强弱的重要指标。

3. 库存水平: 包括港口库存、钢厂库存、焦化厂库存以及独立焦化厂的焦煤库存。库存的增减是供需平衡最直观的体现。当库存持续累积时,通常意味着供应过剩或需求疲软,价格承压;反之,库存下降则表明供不应求,价格易涨。

4. 宏观经济环境: 整体经济增长速度、工业生产指数、固定资产投资、货币政策(如利率和流动性)等宏观经济指标,会影响工业品的整体需求和市场风险偏好,进而对焦煤期货价格产生间接影响。

5. 政策因素: 政府的产业政策、环保政策、能源政策、贸易政策等对焦煤市场具有决定性影响。例如,秋冬季错峰生产、碳达峰碳中和目标、能耗双控政策、对“两高”行业的限制等,都可能改变焦煤的供需格局。

6. 关联品种价格: 焦煤与焦炭、铁矿石、螺纹钢等品种之间存在紧密联动性,共同构成钢铁产业链。焦炭价格直接影响焦化企业的利润和对焦煤的采购意愿;铁矿石和螺纹钢的价格则反映了钢铁行业的整体景气度。这些关联品种的价格波动,往往会相互影响,形成传导效应。

参与焦煤期货交易的风险与策略

焦煤期货作为一种高杠杆的金融工具,在提供巨大收益潜力的同时,也伴随着显著的风险。参与者在入市之前,必须充分认识并制定完善的风险管理策略。

主要风险包括:

- 价格波动风险: 焦煤市场受多种因素影响,价格波动剧烈,可能导致投资者快速亏损。

- 政策风险: 中国政府的宏观调控和产业政策变化频繁且影响力巨大,可能在短时间内改变市场预期和供需格局。

- 流动性风险: 在极端市场环境下,合约可能出现买卖盘稀疏,导致无法及时平仓或以不利价格成交。

- 操作风险: 交易系统故障、人为错误或不当决策都可能带来损失。

- 强制平仓风险: 保证金不足时,期货公司会强制平仓,可能导致本金大幅亏损甚至穿仓。

有效的参与策略:

- 深入基本面分析: 投资者应持续关注焦煤的供需报告、库存数据、宏观经济指标、政策动向以及产业链上下游的变化。对基本面的深刻理解是做出理性判断的基础。

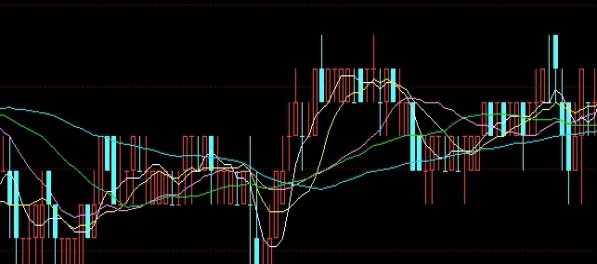

- 技术面分析辅助: 结合K线图、均线系统、MACD、RSI等技术指标,分析价格走势、支撑阻力位、趋势强度等,辅助把握进出场时机。但技术分析应作为基本面分析的补充,而非独立决策的唯一依据。

- 严格资金管理: 这是期货交易的生命线。根据自身风险承受能力,合理分配资金,严格控制仓位,不要满仓操作。一般建议单笔交易风险不超过总资金的2-5%。

- 设定止损止盈: 在开仓时就明确止损点和止盈点。当市场走势与预期不符时,果断止损,避免亏损扩大;达到预期盈利时,适时止盈,落袋为安。

- 套期保值: 对于产业链企业而言,利用焦煤期货进行套期保值是管理价格风险的有效手段。这要求企业对自身的现货敞口有清晰的认识,并制定科学的套保方案。

- 保持理性,控制情绪: 期货市场充满诱惑和挑战,贪婪和恐惧是交易大忌。保持冷静、客观的分析态度,不盲目追涨杀跌,严格执行交易计划。

焦煤期货作为大连商品交易所的重要品种,不仅提供了一个公开透明的交易平台,更是连接煤炭、焦炭、钢铁三大产业的桥梁,在价格发现和风险管理方面发挥着不可替代的作用。它所代表的“期货焦煤”是钢铁工业赖以生存的核心原材料——高品质炼焦用煤。

理解焦煤期货的交易机制、所代表的商品属性、市场功能、影响因素以及风险管理策略,对于产业链企业进行风险对冲、优化经营,以及对于投资者把握市场机遇、实现财富增值都至关重要。鉴于其高杠杆和高波动的特性,所有参与者都应树立风险意识,敬畏市场,在充分学习和准备的基础上,理性参与,方能在焦煤期货市场中行稳致远。