沥青期货走势2309(期货沥青2209)

沥青,作为重要的建筑和交通基础设施材料,其价格波动直接影响着相关行业的成本和利润。在中国期货市场,沥青期货提供了价格发现和风险管理的功能。将以2309合约(即2023年9月交割的沥青期货合约)的走势为核心,并辅以2209合约(2022年9月交割的合约)作为对比参照,深入探讨影响沥青期货价格的各项关键因素,为投资者提供多维度的分析视角。

沥青期货的价格走势,并非单一因素决定,而是宏观经济环境、原油市场、供需基本面以及市场情绪等多重力量综合作用的结果。在分析2309合约时,我们会发现,相较于2209合约所处的特定历史时期,市场在多方面发生了显著变化,这些变化构成了2309合约独特的价格运行逻辑。

原油价格:沥青期货的“风向标”

原油价格无疑是沥青期货走势最为核心的驱动因素,两者之间存在高度的正相关性。沥青是原油炼化的重质组分或残渣,其生产成本与原油价格直接挂钩。历史数据显示,布伦特原油或WTI原油价格的波动,往往会在沥青期货价格上得到快速且显著的体现。

回顾2209合约时期,全球原油市场正处于俄乌冲突爆发后的高位震荡阶段。地缘风险溢价、OPEC+产能政策以及全球能源紧缺的担忧,共同将原油价格推至高点,进而为当时的沥青2209合约提供了强劲的成本支撑。虽然经济衰退的担忧开始浮现,但原油的“硬”支撑依旧显著。

进入2309合约时期,原油市场环境发生了微妙但重要的变化。尽管OPEC+持续进行减产以支撑油价,但全球经济下行压力、美联储持续加息以及中国经济复苏不及预期等多重因素,使得原油需求增长面临挑战。非OPEC产油国(如美国页岩油)的增产也部分缓解了供应紧张。在2309合约的运行周期内,原油价格整体呈现出较2209时期更为复杂的局面——既有供应端收紧的支撑,也面临需求端疲软的压力。这种复杂性使得沥青2309合约的成本端支撑不再像2209那般单边强势,市场对原油的每一次波动都更为敏感,并需要结合更广泛的宏观背景进行判断。炼厂在原油价格波动下的利润空间和生产意愿,也直接影响了沥青的供给。如果原油价格高企,但汽柴油等轻质油品利润薄弱,炼厂可能会降低开工率或调整生产结构,从而间接影响沥青的供应。

供需格局:市场平衡的基石

沥青期货价格的另一个决定性因素是其供需基本面。供应端主要受炼厂开工率、沥青装置投产/检修计划、进口量以及社会库存的影响;需求端则主要由基建投资、房地产施工、公路养护以及季节性因素驱动。

在2209合约期间,国内基建投资在稳增长政策驱动下保持较高强度,同时,经历了疫情影响后的复工复产也带来了部分需求的集中释放。尽管地产行业面临挑战,但公路网的建设和维护需求依然旺盛,为沥青需求提供了坚实基础。由于原油价格高企,部分炼厂的沥青生产利润受挤压,导致供应端存在一定制约,使得当时的沥青市场供需处于相对紧平衡状态。

对于2309合约,供需格局则呈现出新的特点。在供应方面,随着国内炼厂加工能力的提升和产业链进一步完善,沥青供应量整体保持稳定甚至有所增加。部分新增产能的投放,加剧了市场竞争。同时,炼厂开工率在利润可观时会提升,反之则可能下降。从需求端看,2023年上半年,中国政府继续加大对基础设施建设的投入,国债和专项债发行进度加快,为沥青需求提供了持续动力。房地产市场的持续低迷和新开工面积的萎缩,对沥青的非公路类需求(如防水卷材等)造成了拖累。南方地区的汛期和高温天气,短期内也可能对施工进度造成影响。2309合约的供需博弈点在于:基建“托底”作用能否有效抵消地产“拖累”,以及炼厂利润和开工率如何平衡供应增量。市场普遍关注沥青社会库存的变化,高库存往往预示着后续价格压力,反之则可能为价格提供支撑。进入9月,北方地区步入施工旺季,南方高温逐渐消退,这本应是需求放量的时期,但实际落地情况与市场预期之间的差距,将成为影响2309合约后期走势的关键。

宏观经济与政策影响:隐形推手

宏观经济环境和政府政策对沥青期货价格的影响往往是全局性且深远的,它们并非直接作用于沥青本身,而是通过影响总需求、投资意愿和资金成本来间接传导。

2209合约期间,全球正处于高通胀和主要央行激进加息的背景下,经济衰退的阴影笼罩。国内则面临疫情反复和经济下行压力,但政府通过“稳增长”政策,加大基建投资,对冲经济下行风险,为沥青市场提供了政策性支持。这种“政策托底”与“宏观承压”并存的局面,使得沥青价格在成本端高企的同时,受需求端政策拉动而保持韧性。

到了2309合约时期,宏观经济形势依然复杂。全球经济衰退风险仍存,美联储等主要央行维持高利率政策,抑制了全球大宗商品的需求和资金流动性。国内方面,虽然经济在疫情后有所恢复,但内生动力不足,尤其是消费和投资信心有待提振。中国政府在2023年持续实施积极的财政政策和稳健的货币政策,尤其强调“扩大内需”和“有效投资”。地方政府专项债发行节奏和资金使用效率,直接关乎基建项目的推进速度和沥青需求。对房地产行业的调控政策,虽然旨在稳定市场,但其对新开工的影响仍是沥青需求需要关注的重点。任何关于基础设施建设投资额度、时间表的变化,或是对房地产政策的微调,都可能引发沥青期货市场的波动。投资者在分析2309合约时,必须密切关注国内外宏观经济数据、央行货币政策动向以及政府的财政投资计划,这些“隐形推手”往往能改变市场的整体预期和资金流向。

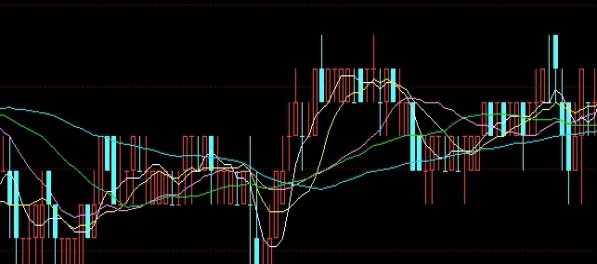

技术面分析与市场情绪

除了基本面和宏观因素,技术面分析和市场情绪在短期甚至中期内,也对沥青期货的走势发挥着重要作用。技术分析通过图表、指标等工具,试图识别价格趋势、支撑阻力位、买卖信号,反映了市场参与者的集体行为模式。而市场情绪,则指投资者对未来市场走向的普遍看法,可能因突发事件、消息面刺激或资金流动而迅速转变。

观察2209合约的技术走势,在高位原油成本支撑下,沥青价格整体呈现高位震荡甚至冲高回落的态势。当时市场情绪相对而言更为谨慎,投资者在享受高油价带来的估值溢价的同时,也在密切关注潜在的需求见顶和宏观下行风险。资金面表现为在回调时有逢低买入的意愿,但上涨动能有限。

进入2309合约的交易周期,技术图表上可能会呈现出与2209不同的特征。例如,如果原油价格在某一区间内波动,沥青2309可能随之构建出一个箱体震荡的格局。关键的均线系统(如5日、10日、20日移动平均线)的排列,能指示短期趋势的方向和强度。支撑位和阻力位(如前期高点、低点、整数关口)则成为多空双方反复争夺的焦点。例如,某一价格如果多次未能突破,则可能形成强阻力;如果多次触及后反弹,则形成强支撑。成交量和持仓量的变化,是衡量市场活跃度和资金进出情况的重要指标。当价格上涨伴随成交量放大,通常被认为是趋势强劲的信号;反之,若价格上涨但成交量萎缩,则可能预示着上涨动能不足。

市场情绪方面,2309合约运行期间,投资者可能对中国经济复苏的力度存在分歧,对海外衰退风险的担忧也持续存在。任何关于原油库存、炼厂开工率、基建项目进展的突发新闻,都可能迅速改变市场情绪,引发短线资金的快速进出,从而导致价格在短期内剧烈波动。例如,如果出现超预期的基建投资数据,市场可能会迅速转为乐观;反之,若原油库存大幅累积,则可能引发悲观情绪。技术面分析结合对市场情绪的把握,能帮助投资者更好地理解价格的短期波动逻辑,并制定相应的交易策略。

2309与2209的对比审视:异同与启示

通过对沥青期货2309合约与2209合约的对比,我们可以清晰地看到不同时期市场驱动力的演变,并从中获取宝贵的启示。

主要相同点:

- 原油核心影响地位不变: 无论哪个合约,原油价格始终是沥青成本端的最主要决定因素,其波动方向和幅度都对沥青价格有显著影响。

- 季节性需求规律: 沥青需求具有明显的季节性,通常北方地区在春夏秋施工旺季需求旺盛,冬季需求减弱;南方地区则受梅雨和高温影响,也存在施工淡旺季。9月作为施工旺季的尾声或冲刺阶段,其需求预期始终是市场关注的重点。

- 政策指引作用: 中国政府的宏观经济政策和基建投资方向,在两个时期都对沥青需求提供了基础性支撑。

主要不同点:

- 原油价格环境: 2209合约时期,原油价格在俄乌冲突背景下处于高位震荡,地缘风险溢价显著,为沥青提供了强劲的成本支撑。而2309合约时期,原油价格虽然有OPEC+减产支撑,但全球经济下行压力、累库预期等因素,使得原油价格波动更为复杂,成本支撑不再单边强势,市场对原油的预期也更为谨慎。

- 宏观经济背景: 2209合约面临全球高通胀和主要央行激进加息,国内处于疫情后复苏初期。2309合约则是在全球经济衰退忧虑加剧、国内经济内生动力不足的背景下运行,市场对需求前景的担忧更为突出。

- 供需结构: 2209时期,虽然需求有政策支撑,但供应端受原油成本挤压而有所收敛。2309时期,炼厂产能增加,供应端相对充裕,供需博弈的重心更多转向需求端,特别是地产拖累与基建托底的平衡。市场库存情况在两个时期也可能表现出不同模式,2309可能面临更高的库存压力。

- 市场情绪: 2209时期,尽管宏观挑战,但能源稀缺性导致市场对大宗商品的乐观情绪尚存。2309时期,市场受宏观经济不确定性影响,整体情绪更为谨慎,对任何利空消息反应可能更敏感。

启示:

沥青期货的投资决策,需要动态地评估上述各项驱动因素。从2209到2309合约的对比中,我们看到市场焦点从“高成本支撑下的需求韧性”转向“相对充裕的供应与不确定需求之间的博弈”。这意味着,在未来展望沥青期货走势时,投资者不仅要关注原油的绝对价格,更要深入分析其背后的驱动因素(是供应冲击还是需求疲软),同时密切跟踪国内基建政策的落地情况、房地产市场的变化,以及炼厂的利润和开工意愿。全球宏观经济的每一次变化,都可能通过产业链和资金链,对沥青期货产生蝴蝶效应。全面的、多维度的分析框架,是理解和把握沥青期货走势不可或缺的关键。