原油看多少分钟线最佳(原油每天波动多少点)

原油作为全球最重要的战略资源之一,其价格波动牵动着全球经济的神经。对于活跃在金融市场的交易者而言,原油期货、现货或相关的差价合约(CFD)是极具吸引力的交易品种。面对其瞬息万变的行情,一个核心问题始终困扰着许多交易者:究竟应该选择多长的时间周期(俗称“分钟线”)来分析和交易原油?同时,原油每天的波动幅度究竟有多大,这又如何影响我们的交易决策?将深入探讨这些问题,帮助交易者找到适合自己的原油交易时间周期,并理解其波动特性。

理解原油的市场特性与波动核心

在探讨最佳时间周期之前,我们首先需要深刻理解原油的市场特性及其波动机制。原油市场是一个全球化、高度敏感且受多种复杂因素影响的市场。其价格波动不仅反映了供需关系,更包含了地缘风险、经济数据、美元汇率、OPEC+产油国政策、库存报告(如美国能源信息署EIA报告)以及突发事件等多种复杂因素。这些因素共同作用,使得原油价格具有显著的波动性。

关于原油每天的波动点数,这并非一个固定不变的数字,而是取决于市场环境和特定事件。以国际主流的原油合约(如WTI原油或布伦特原油)为例,其价格单位通常以美元/桶计算。在正常市场环境下,原油日内波动幅度通常在1美元至3美元/桶之间。这意味着,如果以最小波动单位0.01美元/桶(即1美分)为一个“点”来看,日内波动可达100至300个点。在市场剧烈波动时期,例如地缘冲突升级、OPEC+会议结果出乎意料、或重要的经济数据(如非农数据)发布时,原油日内波动幅度可能轻松突破5美元甚至10美元/桶,相当于500至1000点以上。例如,2020年负油价事件,或者近年来俄乌冲突背景下的油价飙升,日内波动幅度更是惊人。这种高波动性是原油交易的魅力所在,但也意味着更高的风险。

交易风格决定最佳时间周期

没有绝对的“最佳”分钟线,因为最适合的时间周期完全取决于交易者的个人交易风格、风险承受能力、交易目标以及可投入的时间。选择错误的时间周期,不仅会影响分析的准确性,更可能导致交易策略失效,甚至带来不必要的亏损。我们可以将交易风格大致分为以下几类,并对应其适用的时间周期:

- 剥头皮(Scalping): 这是一种超短线交易,追求在极短时间内(几秒到几分钟)捕捉微小价格波动。剥头皮交易者通常会使用1分钟线甚至更短的Tick图。他们需要极高的专注力、快速的反应速度和执行力,以及对市场微观结构的深刻理解。由于每次盈利空间小,剥头皮交易者通常需要高频交易,并严格控制风险。

- 日内交易(Day Trading): 日内交易者在一天之内开仓和平仓,不持仓过夜。他们旨在捕捉日内的主要趋势或反转。对于日内交易者而言,5分钟线、15分钟线、30分钟线是最常用的时间周期。这些周期既能提供足够的细节来识别入场点,又能过滤掉部分噪音,更好地展示日内趋势。

- 波段交易(Swing Trading): 波段交易者旨在捕捉持续数天到数周的价格波动。他们不会频繁交易,而是专注于识别中期的趋势和回调。对于波段交易,1小时线、4小时线、日线是更合适的选择。这些周期能够过滤掉大部分的日内噪音,更好地展现中长期趋势的结构,以便在有利的位置入场。

- 头寸交易/长线投资(Position Trading): 头寸交易者的持仓周期可能长达数周、数月甚至数年,主要基于宏观经济分析和基本面判断。对他们而言,日线、周线甚至月线是分析市场的主要工具。分钟线对于他们而言几乎没有参考价值。

从短线到长线:不同时间周期的应用

不同的时间周期在分析和交易原油时有着各自独特的应用价值。理解它们各自的特点,有助于我们构建更全面的交易视图。

- 1分钟线与5分钟线: 这是超短线和短线交易者的主要战场。它们提供了最为详尽的价格变动细节,能够捕捉到价格的每一次微小波动。但缺点是噪音信号多,虚假突破频繁,对交易者的心理素质和执行力要求极高。适合对市场节奏感极强的交易者,或用于精确定位大周期趋势下的入场和出场点。

- 15分钟线与30分钟线: 这两个周期是许多日内交易者偏爱的时间线。它们在过滤掉部分短期噪音的同时,又能清晰地展示日内趋势的演变。在这些周期上,交易者可以更好地识别盘中支撑阻力位、趋势线以及各种 K 线形态,从而制定日内交易计划。例如,在EIA原油库存数据公布后,价格的剧烈波动在这些周期上更容易被捕捉和利用。

- 1小时线与4小时线: 这两个周期被称为中周期图表,是波段交易的核心。它们能够有效过滤掉日内大部分的随机波动,呈现出更清晰的趋势方向和更可靠的支撑阻力区域。当价格在1小时或4小时图上突破关键位置,或者形成明显的趋势反转形态时,往往预示着一波持续数天甚至数周的行情。很多交易者会用这些周期来确定大的交易方向。

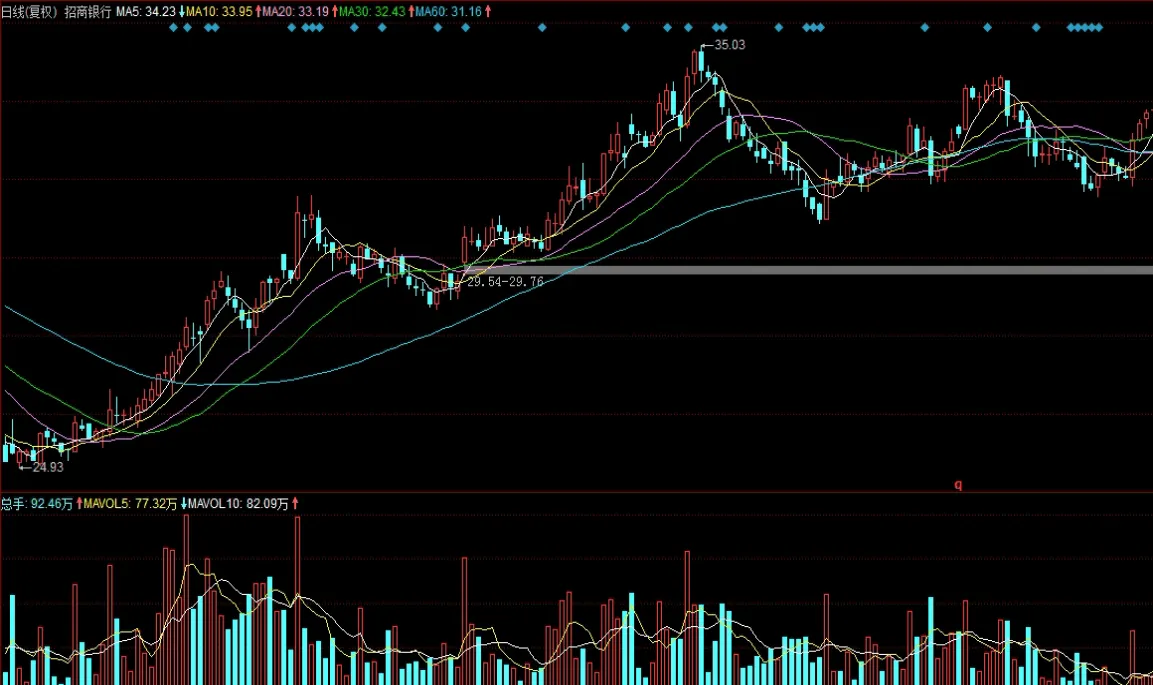

- 日线与周线: 这是长线交易者和投资者分析市场走向的主要工具。日线图能够展示每天的价格开盘、收盘、最高和最低价,反映市场情绪的日度变化。周线图则过滤了更长期的噪音,展现出原油价格的长期趋势和宏观结构。通过分析日线和周线,交易者可以把握原油市场的宏观背景,例如判断当前处于牛市、熊市还是盘整阶段,从而为中短线交易提供大方向的指引。

多周期分析:立体化市场视角

在实际交易中,仅仅盯着一个时间周期往往是不够的。最有效的方法是运用多周期分析(Multi-Timeframe Analysis)。这种方法能够帮助交易者从不同的维度审视市场,形成一个立体的、全面的视角,从而提高交易决策的准确性。

多周期分析的核心思想是:在大周期上确定趋势方向,在中周期上寻找入场信号,在小周期上精确入场和管理风险。例如:

- 你可以在日线图或4小时图上识别原油的总体趋势(例如,当前处于上升趋势)。

- 切换到1小时图或30分钟图,寻找回调或盘整结束,即将顺应大趋势再次启动的信号(例如,价格触及重要支撑位并出现看涨K线形态)。

- 在15分钟图或5分钟图上,寻找更加精确的入场点,例如突破某个短期阻力位,或出现特定的反转信号,并设定止损和止盈。

通过这种自上而下的分析方式,交易者能够避免“只见树木不见森林”的困境,减少因单一时间周期噪音导致的错误判断,提高交易的胜率和风险回报比。

风险管理与交易纪律:时间周期选择的基石

无论你选择哪种时间周期进行原油交易,都必须将风险管理和交易纪律放在首位。这是任何成功交易策略的基石,重要性甚至超越了时间周期的选择和技术分析本身。

- 止损与止盈: 无论交易周期是长是短,都必须设定清晰的止损位来限制潜在亏损,并设定合理的止盈位来锁定利润。短线交易者由于波动频繁,需要设置更小的止损和止盈空间;长线交易者则可以设置较大的空间。

- 仓位管理: 绝不将过多的资金投入到单一交易中。根据账户总资金量,合理分配每次交易的仓位大小,确保即使连续几次亏损,也不会对总资金造成毁灭性打击。原油的高波动性意味着仓位管理尤为重要。

- 交易计划: 在每一次交易前,制定详细的交易计划,包括入场点、止损点、止盈点、资金管理策略以及交易理由。严格按照计划执行,避免情绪化交易。

- 心理素质: 原油市场波动剧烈,盈利和亏损都可能快速发生。保持冷静、耐心和纪律性至关重要。避免过度交易(尤其是在短周期上),不要因为一两次亏损就随意更改策略,也不要因为短期盈利而盲目自信。

- 回测与模拟: 在使用任何新的时间周期或策略之前,务必进行充分的回测,并在模拟账户上进行练习,直到熟练掌握并形成稳定的盈利模式。

总结而言,原油交易没有一劳永逸的“最佳”分钟线。它的选择是一个个性化的过程,取决于你的交易目标、风险偏好和可用时间。掌握原油的波动特性,结合自身情况选择合适的时间周期,并辅以多周期分析和严格的风险管理,才是提升原油交易成功率的关键。