国际农产品期货品种(国际农产品期货行情)

国际农产品期货,是全球大宗商品市场中不可或缺的重要组成部分。它允许买卖双方在未来某个特定时间以预先确定的价格,对标准化数量的农产品进行交易。这些期货合约不仅提供了价格发现机制,帮助全球农产品市场形成透明、公允的价格,更是生产者、加工商、贸易商和消费者进行风险管理、套期保值的重要工具。通过对各类农产品期货品种的深度了解,以及对其行情背后驱动因素的洞察,我们能更好地把握全球粮食安全、经济波动与投资机会的脉络。国际农产品期货市场的动态,直接关系到全球数十亿人的餐桌,其行情的每一次波动,都可能在全球范围内引发连锁反应。

主要的国际农产品期货品种

国际农产品期货市场涵盖了种类繁多的农产品,这些品种依据其特性和市场需求,在全球各大期货交易所进行交易。其中,最活跃、影响力最大的品种主要分为谷物、软商品和畜产品三大类。

谷物类: 这是农产品期货市场的基石,主要包括玉米、大豆和小麦。它们在全球粮食供应链中占据核心地位。例如,在美国芝加哥期货交易所(CBOT)交易的玉米期货,是全球最大的玉米价格基准,其价格受到美国中西部天气、出口需求和乙醇生产等因素的显著影响。大豆期货同样在CBOT交易,其价格波动不仅关乎全球食用油和豆粕市场,还与南美(巴西、阿根廷)的种植季节和产量息息相关。小麦期货则分为多个品种,如美国CBOT软红冬小麦、KCBT硬红冬小麦和MGEX春小麦,它们反映了不同产区和品质的小麦价格,广泛应用于全球面包、面粉等行业。这些谷物品种的行情变动,直接影响着全球的口粮和饲料成本。

软商品类: 这类品种通常指那些非主粮、但具有重要经济价值的农产品,包括糖、咖啡、可可、棉花和橙汁等。它们主要在洲际交易所(ICE)进行交易。例如,原糖期货是全球糖市的风向标,其价格受到巴西、印度等主要产糖国产量、天气以及全球消费需求的影响。咖啡期货(阿拉比卡和罗布斯塔)则反映了全球咖啡豆的供需状况,巴西、越南等咖啡生产大国的收成至关重要。可可期货价格则受西非产区(如科特迪瓦、加纳)的天气和稳定性影响。棉花期货是纺织工业的基石,其价格波动与全球经济形势、服装需求和主要产棉国(如美国、印度、中国)的产量高度关联。橙汁期货(冷冻浓缩橙汁)则主要受美国佛罗里达州和巴西的橙子收成、病害和天气影响。

畜产品类: 这类品种主要包括活牛(Live Cattle)和瘦肉猪(Lean Hogs)期货,它们在美国芝加哥商业交易所(CME)进行交易。活牛期货反映了未来活牛的交割价格,其行情受到饲料成本(主要是玉米、大豆)、牧场条件、屠宰量和消费者牛肉需求的影响。瘦肉猪期货则代表了未来生猪的价格,其波动与饲料价格、生猪存栏量、疫情以及肉类消费趋势密切相关。畜产品期货对于肉类加工企业和养殖户进行风险对冲,稳定生产成本和利润具有重要意义。

影响农产品期货行情的核心因素

国际农产品期货行情复杂多变,其价格波动受到一系列宏观和微观因素的综合影响。理解这些核心驱动力,是分析和预测农产品走势的关键。

天气因素: 天气是农产品产量最直接、最不可控的影响因素。干旱、洪涝、极端高温、霜冻、台风等灾害性天气,都可能对作物的生长、收成和质量造成毁灭性打击,从而直接影响农产品的供给量。例如,美国中西部玉米带的干旱,往往会迅速推高CBOT玉米期货的价格;南美大豆产区的降雨不足,则会引发大豆期货的上涨。而厄尔尼诺(El Niño)和拉尼娜(La Niña)等全球性气候现象,更是能够对多个大宗农产品的主产区天气模式产生长期影响,导致大范围的产量波动。

供需关系: 农产品价格的根本决定因素是供需平衡。供应方面,主要关注全球各大主产国的种植面积、单产、库存水平以及出口量等数据。美国农业部(USDA)发布的月度供需报告(WASDE)被视为市场最重要的参考信息。需求方面,则包括全球人口增长、各国消费习惯变化、畜牧业饲料需求、生物燃料(如乙醇对玉米的需求)生产以及新兴市场经济发展带来的消费升级等。当供应预期减少而需求保持旺盛时,价格往往上涨;反之,供应充裕而需求疲软时,价格则会下跌。

宏观经济与地缘: 宏观经济环境对农产品期货行情有着不可忽视的影响。例如,全球经济增长放缓或衰退可能导致消费需求下降,从而压低农产品价格。美元指数的强弱也至关重要,因为大多数国际农产品以美元计价,美元走强会使得非美元国家的进口成本上升,从而抑制需求。能源价格(特别是原油)的波动也会影响农产品的生产成本(化肥、农药、运输)和生物燃料的竞争力。地缘事件,如区域冲突、贸易战、主要生产国的政策变动(如出口限制、关税调整),都可能对农产品的全球贸易流和供给产生冲击,引发价格剧烈波动。

汇率波动: 由于国际农产品期货合约多以美元计价,美元汇率的波动对其行情影响巨大。当美元走强时,对于持有其他货币的进口国来说,购买以美元计价的农产品成本更高,可能抑制其进口需求,从而对农产品价格形成下行压力。反之,美元走弱则会刺激进口需求,支撑农产品价格。同时,主要农产品出口国(如巴西、阿根廷)本币兑美元的汇率变动,也会影响其出口竞争力,进而影响全球供需平衡。

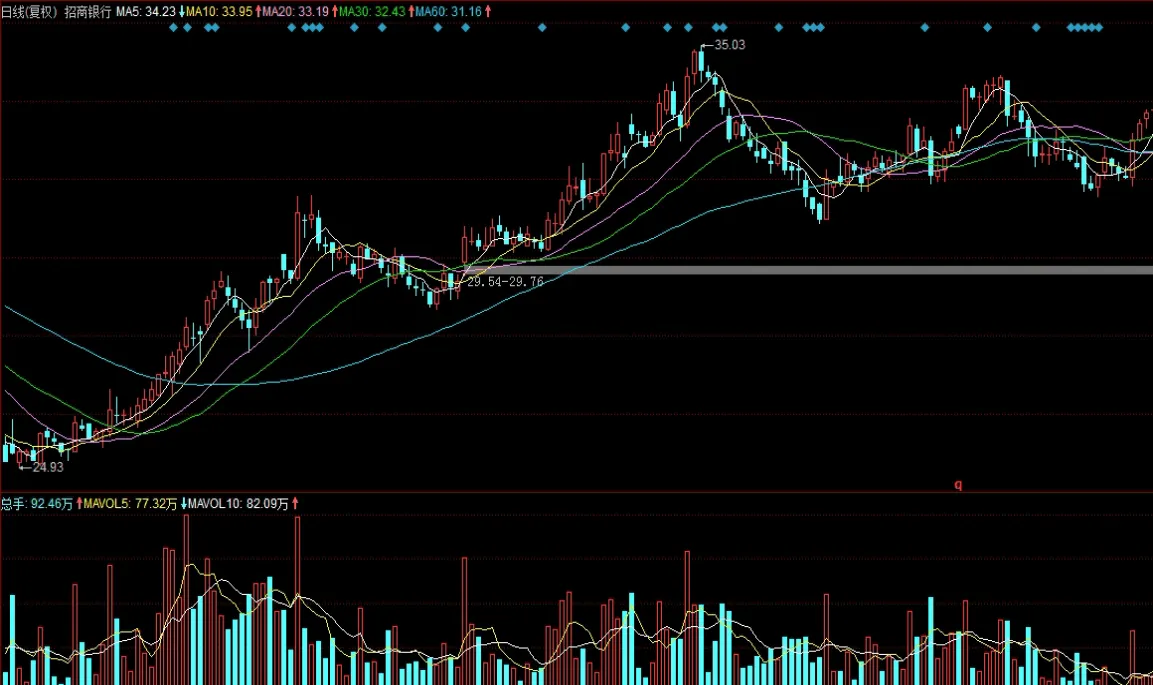

技术分析与市场情绪: 尽管基本面是决定农产品期货长期趋势的核心,但短期内市场情绪和技术分析同样能引发显著波动。投机资金的涌入或撤离、市场参与者对未来行情的预期(看涨或看跌)、以及技术指标(如阻力位、支撑位、均线等)的突破或反弹,都可能加剧价格的短期震荡。算法交易和高频交易的普及,也使得市场对信息反应更为迅速,有时甚至脱离基本面逻辑,形成“羊群效应”。

国际农产品期货的市场功能与参与者

国际农产品期货市场不仅仅是一个交易场所,它在全球经济中扮演着多重关键角色,并吸引了各类参与者。

市场功能:

- 价格发现: 期货市场通过集中竞价,汇聚了全球买卖双方对未来农产品价格的预期,形成了公开、透明、连续的价格。这个价格不仅为现货贸易提供了重要的参考基准,也指导了农户的种植决策和企业的生产计划。

- 风险管理与套期保值: 这是期货市场最核心的功能之一。农户可以通过卖出期货合约来锁定未来的销售价格,规避农产品价格下跌的风险;粮食加工企业或进口商则可以通过买入期货合约来锁定未来的采购成本,规避农产品价格上涨的风险。这种“买现货、卖期货”或“卖现货、买期货”的操作,有效降低了价格波动对实体经济的冲击。

- 资源配置: 期货价格信号能够引导资源向更高效的生产和消费方向流动。当某种农产品价格上涨时,会激励农户增加种植面积、提高产量;当价格下跌时,则可能促使部分农户转向其他作物,或刺激消费需求,从而实现资源的优化配置。

- 投资与投机: 期货市场也提供了丰富的投资机会。投资者可以通过对农产品价格趋势的判断进行投机性交易,以期获取价差收益。这种行为虽然存在风险,但也在一定程度上增加了市场的流动性,促进了价格发现。

市场参与者:

- 生产者(农户/农场): 他们是农产品的直接供应者,利用期货市场进行套期保值,锁定销售价格,规避价格下跌风险,从而稳定收入。

- 消费者与加工商(如食品企业、饲料厂、纺织厂): 他们是农产品的需求方,通过买入期货合约来锁定未来的采购成本,规避原材料价格上涨的风险,确保生产成本的可控性。

- 贸易商(如国际粮商): 他们在全球范围内进行农产品的采购、储存和分销,利用期货市场管理其库存的价格风险,并进行基差交易等套利活动。

- 机构投资者(如对冲基金、养老金): 他们将农产品期货作为资产配置的一部分,通过对市场基本面和技术面的分析,进行战略性投资或投机,以期获得超额收益。

- 投机者与套利者: 他们通过预测价格走势或利用市场间的不合理价差进行交易,旨在获取短期利润。他们的参与增加了市场的流动性和活跃度。

风险与挑战:驾驭农产品期货市场

尽管国际农产品期货市场提供了重要的风险管理和投资机遇,但其固有的复杂性和高波动性也带来了显著的风险与挑战,需要参与者充分认识并审慎应对。

价格剧烈波动: 农产品期货市场常常受到自然灾害、疫情、地缘事件等突发因素的影响,导致价格在短期内出现大幅波动。例如,一场突如其来的干旱可能使谷物期货价格飙升,而一次大规模的禽流感疫情则可能导致肉类期货价格暴跌。这种波动性对于不具备专业知识或风险承受能力不足的参与者来说,可能带来巨大的亏损风险。

信息不对称与获取难度: 农产品市场的基本面信息庞杂且分散,包括天气预报、作物生长状况、USDA报告、各国进出口政策、生物燃料需求、畜牧业存栏数据、全球库存水平等。及时准确地获取、解读和分析这些信息,对于普通投资者而言是一项巨大的挑战。信息不对称可能导致部分参与者做出错误的交易决策,处于不利地位。

政策与地缘风险: 各国政府的农业政策、贸易协定、关税调整以及出口限制,都可能对农产品期货价格产生直接而深远的影响。例如,某个主要出口国突然实施出口禁令,会瞬间推高全球市场价格。地区冲突、动荡等国际地缘事件,也可能干扰农产品的生产和供应链,进而引发价格剧烈波动。

杠杆效应带来的高风险: 期货交易通常采用保证金制度,这意味着投资者只需支付合约价值的一小部分作为保证金,就能控制更大价值的合约。这种高杠杆特性在放大潜在收益的同时,也等比例地放大了潜在亏损。一旦市场走势与预期相反,即使是很小的价格波动,也可能导致保证金不足,甚至爆仓,使得投资者面临超出初始投入的损失。

投机性与市场情绪: 农产品期货市场在吸引产业参与者进行套期保值的同时,也吸引了大量投机者。投机资金的涌入或撤离,以及市场情绪的过度乐观或悲观,可能在短期内脱离基本面,推动价格出现“超调”现象,增加市场的非理性波动,使套期保值者也面临额外的基差风险。

驾驭农产品期货市场需要参与者具备扎实的专业知识、清晰的风险管理策略、对市场信息的持续关注以及强大的心理素质。对于普通投资者而言,建议从小额开始,并寻求专业机构的指导,切忌盲目跟风或过度投机。

国际农产品期货市场,作为全球经济的晴雨表和风险对冲的重要工具,其复杂性和影响力不言而喻。从谷物到软商品,再到畜产品,每一个品种都承载着全球供需的动态平衡。理解影响其行情的深层因素,把握其市场功能与参与者结构,并清醒认识到其中蕴含的风险与挑战,对于任何希望在这个市场中获取价值的个人或机构都至关重要。在全球化日益加深的今天,国际农产品期货市场将继续在全球粮食安全、经济稳定和财富创造中发挥着不可替代的作用。